Immobilienversicherung

Immobilienversicherung

In Deutschland haben rund 42,1 Prozent der Bevölkerung eine eigene Immobilie. Das Haus oder die Wohnung wird als zusätzliche Geldquelle genutzt, um sich mittels Mieteinnahmen ein passives Einkommen zu verschaffen. Weiterhin verwendet der Großteil der deutschen Staatsbürger das Eigentum für den Eigenbedarf. Der Wohnraum dient als Rückzugsort im Alltag.

Doch ob Kapitalanlage oder Eigenheim, die Immobilie ist eine große Investition. Es wird viel Zeit und Arbeit in das Gebäude gesteckt und die Verbraucher müssen oftmals hohe Kredite aufnehmen, um sich das Wohneigentum leisten zu können. Aus diesem Grund ist es wichtig, das eigene Hab und Gut zu schützen. Denn ein Blitzeinschlag, ein Brand oder ein Wasserrohrbruch können bereits ausreichen, um fatale Schäden anzurichten.

Da die Risiken für Grundstücke, Häuser und Wohnungen nicht reduziert werden können, bietet es sich an, sich für den Ernstfall zu rüsten und einen umfassenden Versicherungsschutz abzuschließen. Die Immobilienversicherung ist eine Bündelung verschiedener Versicherungen, die Immobilieneigentümer bei Unfällen und Schäden rund um die Immobilie unterstützen.

Quelle: Bild von image4you von pixabay

https://pixabay.com/de/photos/haus-struktur-immobilien-konzept-1353389/ (10.06.2022)

Immobilienversicherung – das Wichtigste im Überblick

- Die Immobilienversicherung ist eine Kombination aus verschiedenen Versicherungen.

- Sie umfasst – je nach Vertrag – die Hausratversicherung, Glasversicherung, Wohngebäudeversicherung, Anlagenversicherung, Elementarversicherung, Gewässerschadenhaftpflicht, Haus- und Grundbesitzerhaftpflicht.

- Bei Schäden durch Feuer, Blitzschlag, Leitungswasser, Sturm, Überspannung an Haus und Hof und bei Haftungsansprüchen Dritter bietet die Versicherung Hilfe.

- Beschädigungen von Anlagen, wie an der Photovoltaikanlage oder der Wärmepumpe werden übernommen.

- Vermieter sind in der Lage, die Immobilienversicherung teilweise auf Mieter umzulegen.

Was ist eine Immobilienversicherung?

Bei der Immobilienversicherung handelt es sich um den Oberbegriff für alle Versicherungen, die dem Gebäude gewidmet sind. Die Kombi-Versicherung bietet einen Rundumschutz für sämtliche Gefahren, denen Haus oder Wohnung ausgesetzt sein könnten. Es werden Elementarschäden abgedeckt und der Versicherungsschutz greift ebenfalls bei Diebstahl, Vandalismus, Leitungswasser und Überspannung.

Darüber hinaus wird der Immobilienbesitzer vor Schadensansprüchen Dritter geschützt und profitiert von einem Mietausfallschutz. Abgesehen davon werden die Kosten für Aufräumarbeiten, die Einlagerung des Hausrats und die Unterbringung des Immobilieneigentümers übernommen.

Die Immobilienversicherung ist an die eigenen Ansprüche anpassbar und lässt sich nach den eigenen Wünschen und Vorstellungen erweitern. Der Umfang der Versicherungsleistungen liegt in der Hand des Versicherungsnehmers. Die Grundlage bildet die Wohngebäudeversicherung.

Welche Arten der Immobilienversicherung gibt es?

Das Hauptaugenmerk der Immobilienversicherung liegt auf der Gebäudeversicherung. Diese Versicherung deckt allerdings nur einen Bruchteil der potenziellen Risiken ab. Dementsprechend ist es möglich, den Versicherungsschutz auszuweiten und weitere Leistungen in die Police zu integrieren:

Wohngebäudeversicherung

Die Wohngebäudeversicherung stellt die Basis der Immobilienversicherung dar und bündelt die drei wichtigsten Versicherungsleistungen in einem Vertrag:

- Feuerversicherung

- Sturm- und Hagelversicherung

- Leitungswasserversicherung

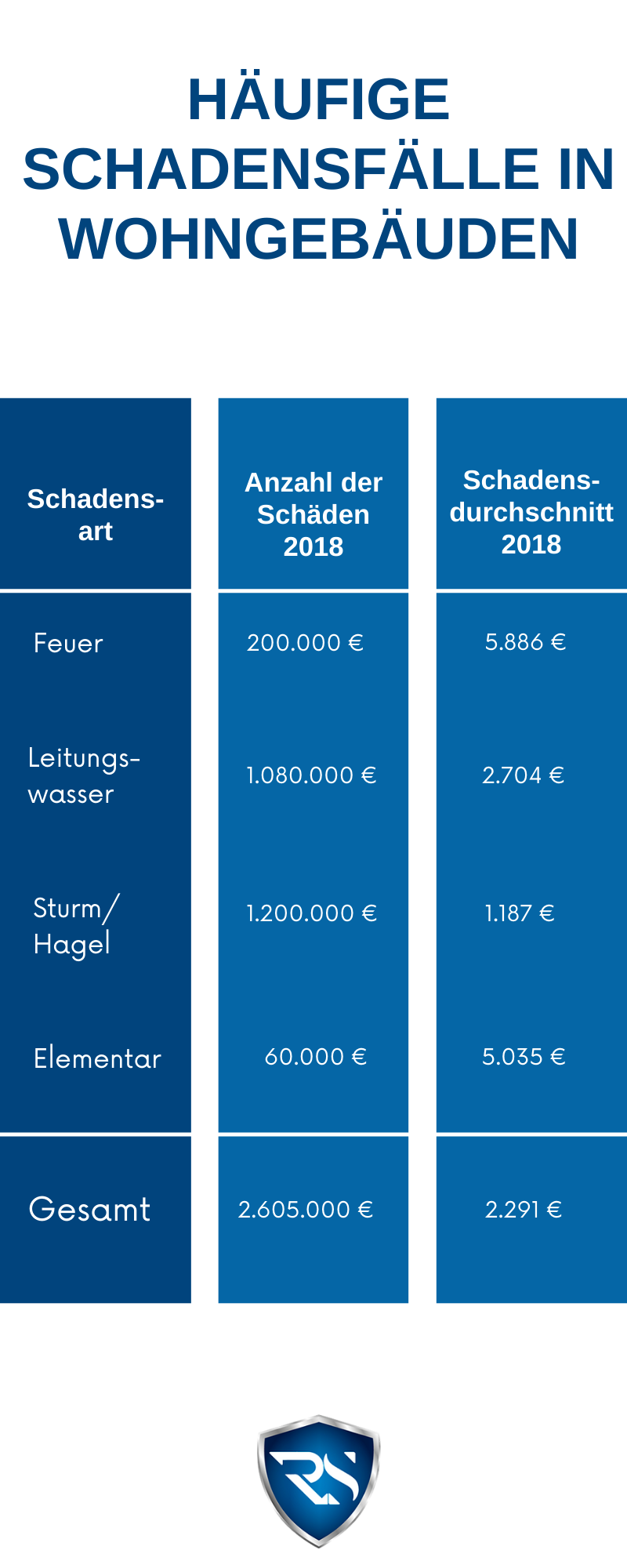

Dieses Versicherungstrio greift die Gefahrenquellen auf, welche die meisten Schäden an den deutschen Gebäuden verursachen. So zeigen Studien aus 2019 auf, dass in diesem Jahr Schäden in Höhe von 3.080 Euro durch Leitungswasser verursacht wurden, Sturm und Hagel für Defekte, Störungen und Beschädigungen in Höhe von 1.240 Euro verantwortlich waren und Feuer und Elementarschäden mit insgesamt 1.350 zu Buche schlugen. Für die Reparatur, den Wiederaufbau, die Entsorgung und Unterbringung der Versicherten brachten die Versicherungen rund 2.000 Millionen Euro auf. Dies verdeutlicht, dass der Eigentümer durch die finanzielle Hilfe der Wohngebäudeversicherung im Ernstfall vor der Privatinsolvenz bewahrt werden kann.

Sinnvolle Erweiterungen

Die Wohngebäudeversicherung ist das Minimum, das Eigentümer von Immobilien in Anspruch nehmen können. In der Regel bietet sich die Kombination mit weiteren Versicherungen an, um einen umfassenden Immobilienschutz zu gewährleisten:

- Elementarschadenversicherung: Ergänzung der Gebäudeabsicherung. Leistet Zahlungen bei Schaden, der durch Naturgewalten – wie Starkregen, Lawinen, Schneedruck, Vulkanausbruch, Erdbeben oder Überschwemmung – verursacht wurde.

- Glasversicherung: Kommt es zu Bruchschäden an der Verglasung des Gebäudes und der Inneneinrichtung, springt die Glasversicherung ein.

- Hausratversicherung: Ersetzt zerstörten oder beschädigten Hausrat infolge von Feuer-, Hagel-, Leitungswasser- und Sturmschäden oder nach einem Einbruch und Vandalismus.

- Haus- und Grundbesitzerhaftpflicht: Werden Schadensersatzansprüche Dritter laut, die aus einem Schaden auf dem Grundstück resultieren, greift der Versicherungsschutz.

- Gewässerschadenhaftpflicht: Hilfe bei Verseuchung des Grundwassers.

-

Anlagenversicherung: Die Modernisierung schreitet immer weiter voran, wodurch sich das Angebot der Versicherungen erweitern muss. Mittlerweile ist es möglich, Photovoltaik-, Solarthermie- und Wärmepumpenanlagen abzusichern. Mit gesonderten Tarifen können ebenfalls technische Raffinessen wie das Smart Home einbezogen werden.

Info

Im weitesten Sinn können auch die Restschuld- und Risikolebensversicherung als Bestandteil der Immobilienversicherung gesehen werden. Sie schützen Haus- und Wohneigentümer vor Zahlungsausfällen und stellen sicher, dass den Hinterbliebenen im Todesfall des Kreditnehmers die Restschuld nicht aufgebürdet wird.

Immobilienabsicherung für Bauherren

Versicherer konzentrieren sich in der Regel auf die Schäden, die im Laufe der Immobiliennutzung entstehen können. Außer acht gelassen, werden die Gefahren, die in der Bauphase lauern. Ein kleines Missgeschick kann dazu führen, dass der Rohbau in Mitleidenschaft gezogen wird, ein Bauarbeiter verletzt wird oder Baumaterialien Feuer fangen. Eine Versicherung kann bei diesen Vorfällen zur Seite stehen.

Eine Bauherrenhaftpflicht kann zudem dafür sorgen, dass Schadensersatzansprüche Dritter abgewendet oder die Ausgaben übernommen werden.

Achtung

Die Bauherrenhaftpflicht verweigert die Kostenübernahme bei Schäden an der Immobilie.

Immobilienabsicherung für Vermieter

Entschließen sich Verbraucher dazu, die eigene Immobilie für die Vermietung freizugeben, sind neben der Wohngebäudeversicherung noch weitere Versicherungen notwendig. Ein Mietausfallschutz trägt die Kosten, wenn Mieter den monatlichen Zahlungen nicht nachkommen. Einige Versicherungsgesellschaften leisten sogar Abhilfe bei Mietnomaden.

Ist eine Immobilienversicherung sinnvoll?

Die Bedeutung der Immobilienversicherung wird noch immer unterschätzt. Tatsächlich spielt der Versicherungsschutz eine elementare Rolle bei der Instandhaltung des Eigentums. Er sorgt dafür, dass der Traum vom Eigenheim durch ein unvorhergesehenes Ereignis nicht platzt, sondern weiterhin Bestand hat.

Treten Schäden an der Immobilie auf, ist dies ein finanzieller Aufwand, der eine große Belastung darstellt. Kleine Defekte und Vorkommnisse können ein unvorhersehbares Ausmaß annehmen und die Kapazitäten des Hausbesitzers übersteigen. Nicht selten mussten Eigentümer Hab und Gut verkaufen, um sich selbst vor dem Bankrott zu bewahren und die eigene Existenz nicht zu bedrohen.

Aus diesem Grund ist die Immobilienversicherung sinnvoll und elementar wichtig. Sie unterstützt bei hohen Schadenssummen und hält den gewohnten Lebensstandard aufrecht. Nichtsdestotrotz muss das Versicherungspaket auf die eigenen Anforderungen angepasst werden. Schließlich sind nicht alle Immobilien gleich. Individuelle Lösungen garantieren einen passenden und bedürfnisorientierten Versicherungsschutz.

Wie teuer ist eine Immobilienversicherung?

Bei Abschluss des Versicherungsvertrages werden verschiedene Faktoren begutachtet, die Einfluss auf die Höhe der Raten nehmen:

- Lage

- Hausgröße

- Baujahr

- Bauweise des Hauses

- Anzahl der Räume

- Leistungsumfang der Versicherung

- Vorschäden

- Selbstbeteiligung

- Versicherungssumme

Es ist unerlässlich, einen objektiven Gutachter zu beauftragen, um die Bewertung der Immobilie durchzuführen. Dies gilt für Unternehmen, Firmen und Privatpersonen. Dieser kann im Vergleich mit ähnlichen Immobilien eine realistische Einschätzung abgeben. Es werden Modernisierungen berücksichtigt, die den Wert des Gebäudes steigern und sicherstellen, dass die Versicherungsgesellschaft im Schadensfall ausreichend Zahlungen leistet. Der ermittelte Wert wird mit dem aktuellen Baupreisindex multipliziert und gibt Aufschluss über den zustehenden Wiederaufbauwert der Immobilie.

Dieser Schritt ist essenziell. Denn bei einer Unterversicherung bleiben die Versicherungsnehmer häufig auf einem Großteil der Kosten sitzen und müssen Sachwerte mit dem eigenen Haushaltsbudget ersetzen. Für mehr Informationen können Sie Kontakt mit unserem Ansprechpartner für Immobilienversicherungen aufnehmen und all Ihre Fragen zu dem Thema stellen. Die Beratung ist ein kostenloses Angebot und zielt darauf ab, den passenden Schutz für Ihre Immobilie zu finden.

Welche Kosten dürfen umgelegt werden?

Das Gesetz schreibt vor, dass Vermieter die Kosten der Immobilienversicherung auf die Mieter übertragen dürfen. Sie werden mithilfe der Nebenkosten-Abrechnung gedeckt. Zulässig sind allerdings ausschließlich Zahlungen, die das Gebäude betreffen. Die eigenen Risiken des Vermieters, wie der Mietausfall, können nicht umgelegt werden.

Ist eine Immobilienversicherung steuerlich absetzbar?

Es ist möglich, die Aufwendungen der Haftpflichtversicherung in Form der Vorsorgeaufwendung von der Steuer abzusetzen. Haus-, Grundbesitzer- und Gewässerschadenhaftpflicht können steuerlich geltend gemacht werden. Einschränkungen liegen bei der Wohngebäudeversicherung vor. Diese kann nur dann abgesetzt werden, wenn die Immobilie nicht für den Eigengebrauch genutzt wird. Darüber hinaus sind Wohneigentümer in der Lage, die Risikolebensversicherung als Vorsorgemaßnahmen versteuern zu lassen.

Durch den Ausbruch der Coronapandemie wird außerdem immer mehr Arbeitnehmern ermöglicht, den beruflichen Verpflichtungen aus dem Home Office nachzukommen. Die Prämien der Immobilienversicherung können entsprechend der Größe des Arbeitszimmers geltend gemacht werden.

Was ist bei der Immobilienversicherung zu beachten?

Vor dem Abschluss des Versicherungsvertrages sollte auf folgende Merkmale geachtet werden:

- Unterversicherungsschutz: Verhindert eine Leistungskürzung bei geringer Versicherungssumme.

- Versicherungsschutz bei grober Fahrlässigkeit: Schäden durch eigenes Verschulden sind im Schutz inbegriffen.

- Gleitender Neuwert: Anpassung an die Wertentwicklung der Immobilienpreise

- Ausschlüsse und Begrenzungen: Das Kleingedruckte legt dar, welche Leistungen ausgeschlossen werden.

Welche Schäden deckt eine Immobilienversicherung ab?

Die Immobilienversicherung setzt sich aus einer Vielzahl an Versicherungen zusammen, die nach dem eigenen Bedarf gewählt werden können. Im Allgemeinen werden folgende Schäden übernommen:

- Elementarschäden: Die Natur kann sehr unbarmherzig mit dem eigenen Eigentum sein. Ein starkes Gewitter kann beispielsweise Dach oder Mauern beschädigen.

- Feuer, Leitungswasser, Überspannung, Einbruch & Co: Gas- und Elektrizität leisten gute Dienste, stellen allerdings auch eine große Gefahr dar.

- Glasbruch: Durch Glasverkleidungen, Fenster und Türen strömt Licht ins Haus. Das Baumaterial ist jedoch auch sehr anfällig für Brüche und Risse.

- Schäden an Anlagen: Photovoltaikanlagen, Wärmepumpen und Co. stehen im Zeichen des Umweltschutzes und haben ein großes Sparpotenzial. Mit der Versicherung werden die teuren Anlagen im Schadensfall repariert oder ersetzt.

- Verunreinigung des Grundwassers: Ein Ölleck kann schnell dafür sorgen, dass das Grundwasser verunreinigt wird.

- Schadensersatzansprüche Dritter: Bei Personen- oder Sachschäden Dritter übernimmt die Versicherung Zahlungen und die juristische Vertretung.

Das Fazit – Rundumschutz für die Immobilie

Die Immobilienversicherung ist ein Rundumschutz für Gebäudeeigentümer. Der Versicherungsschutz kann nach den eigenen Vorlieben und Anforderungen zusammengestellt werden und eine Vielzahl von Schäden abdecken. Die Leistungen reichen von der Übernahme von Elementarschäden über die Hausratversicherung bis hin zur Anlagenversicherung.

Bei Vertragsabschluss sollten Kunden darauf achten, dass ein Unterversicherungsschutz in der Police inbegriffen ist und keine speziellen Ausschlüsse oder Begrenzungen vermerkt sind. Wichtig ist zudem, dass die Wertentwicklung der Immobilienpreise berücksichtigt wird und auch Schäden durch grobe Fahrlässigkeit übernommen werden.

Die Immobilienversicherung ist in Deutschland kein Muss. Nichtsdestotrotz leistet der Versicherer im Schadensfall finanzielle Unterstützung, welche die Privatinsolvenz abwenden kann.

| Die beste Immobilienversicherung finden Unsere Experten beraten Sie gerne! |

Kontakt aufnehmen |