Berufsunfähigkeitsversicherung kündigen – Gründe & Alternativen

Berufsunfähigkeitsversicherung kündigen – Gründe & Alternativen

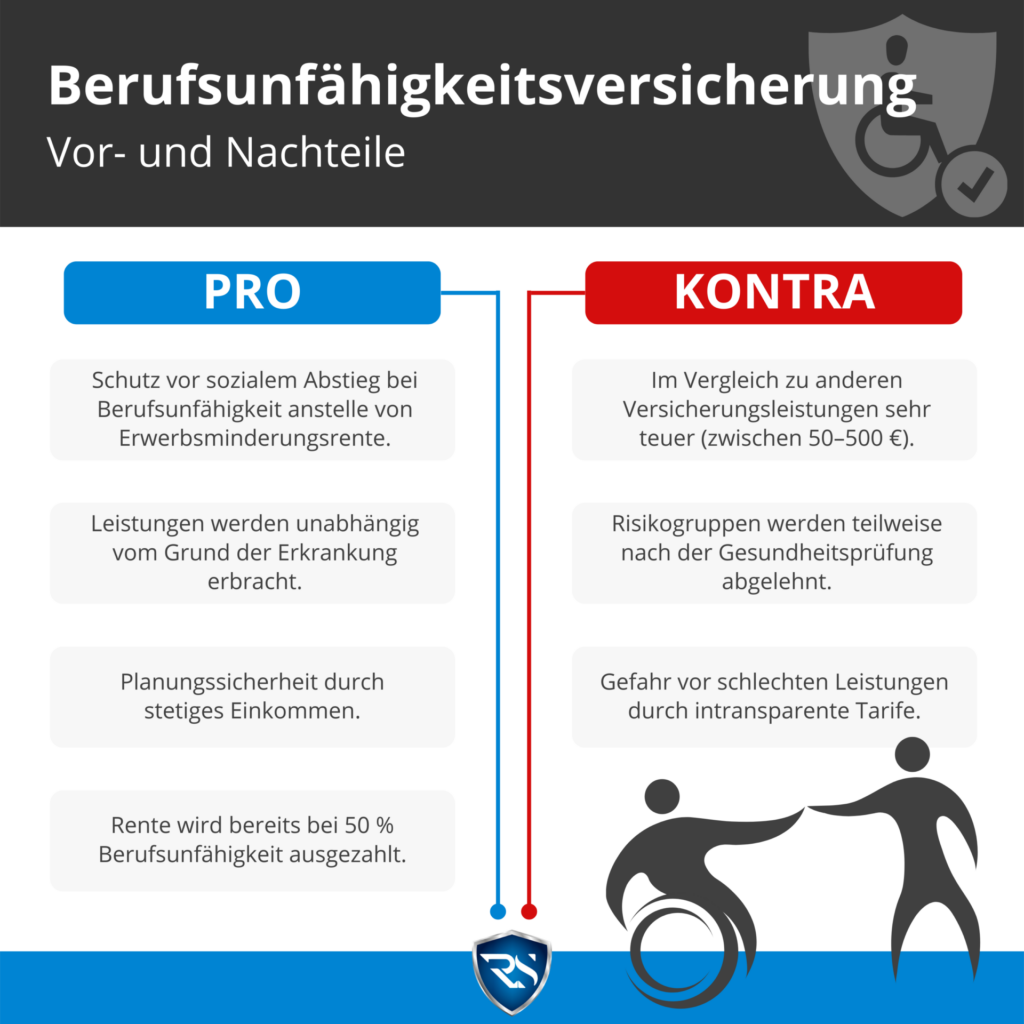

Es gibt viele gute Gründe, eine Berufsunfähigkeitsversicherung abzuschließen, aber nur wenige gute Gründe, sie zu kündigen. Die Berufsunfähigkeitsversicherung schützt Dich vor dem Risiko, aus gesundheitlichen Gründen aus Deinem Beruf ausscheiden zu müssen und direkt in die Arbeitslosigkeit entlassen zu werden. Wenn Du überlegst, Deine Berufsunfähigkeitsversicherung zu kündigen, dann tue dies nicht vorschnell und überlege lieber mit uns gemeinsam, ob Du auch alle Alternativen erwogen hast.

Wenn Du darüber nachdenkst, welche Versicherungen für Dich nach dem Verlust des Arbeitsplatzes besonders interessant sind, interessiert Dich vielleicht auch unser Artikel zum Versichern direkt nach der Kündigung.

Warum sollte man eine Berufsunfähigkeitsversicherung abschließen?

Die Berufsunfähigkeitsversicherung schützt Arbeitnehmer vor einer großen Gefahr: aus gesundheitlichen Gründen nicht mehr weiter im aktuellen Beruf arbeiten zu können und damit das Arbeitseinkommen zu verlieren. Bei einer längeren Krankheit, einem Unfall oder einer chronischen Erkrankung versorgt sie den Versicherungsnehmer mit einer BU-Rente, die in der Regel deutlich höher ausfällt als das Krankentagegeld oder Arbeitslosengeld.

Die Berufsunfähigkeitsversicherung versorgt den arbeitsunfähig gewordenen Arbeitnehmer außerdem, ohne ihn direkt in Umschulungsmaßnahmen zu zwingen oder sofort einen anderen Beruf zu suchen. Sie ermöglicht so eine finanziell abgesicherte, möglichst stressfreie Phase der Rekonvaleszenz und Erholung, bis Du wieder in Deinen alten Beruf zurückkehren kannst. Sollte das aus gesundheitlichen Gründen überhaupt nicht möglich sein, erlaubt die Berufsunfähigkeitsversicherung Dir eine Phase der beruflichen Umorientierung ohne den Vermittlungsdruck der Behörden und bei gesichertem Einkommen.

Wenn Du glaubst, das Eintreten einer Berufsunfähigkeit sei sehr unwahrscheinlich und wird Dich nicht treffen, so sagt die Statistik etwas anderes: In Deutschland wird jeder vierte Arbeitnehmer mindestens einmal im Verlauf seines Arbeitslebens berufsunfähig. Das heißt, sie oder er kann für mindestens sechs Monate ihren oder seinen Beruf gar nicht mehr beziehungsweise nur noch zu weniger als 50 Prozent ausüben.

Die Ursachen für eine Berufsunfähigkeit sind dabei breit gestreut: 8 Prozent der Fälle treten nach einem Unfall ein, 32 Prozent gehen auf psychische oder nervliche Erkrankungen zurück und ein weiteres Fünftel wird nach einer Erkrankung des Skeletts oder des Bewegungsapparats berufsunfähig.

Gründe für die Kündigung der BU-Versicherung

Die häufigsten Gründe, die zu einer Kündigung der Berufsunfähigkeitsversicherung führen, sind:

- Finanzielle Probleme, die Beitragszahlungen werden eine zu große Belastung: Es kann leider nie ausgeschlossen werden, dass das monatliche Einkommen aufgrund einer temporären Arbeitslosigkeit oder einem Jobwechsel oder Ähnlichem sinkt und die Versicherungsbeiträge somit zu einer untragbaren Belastung werden. Doch auch in diesem Fall prüfe bitte zuerst, ob nicht auch eine Alternative wie eine Beitragspause infrage kommt.

- Nachteilige Klauseln: Einige Versicherer versuchen, die Versicherungsnehmer im Fall einer Berufsunfähigkeit in einen vergleichbaren Job, den sie gesundheitlich noch bewältigen können, zu zwingen. Diese Möglichkeit bietet das Gesetz über den Versicherungsvertrag in § 172 Abs. 3. Sie findet sich als Klausel zur sogenannten abstrakten Verweisung in den entsprechenden Verträgen. Nach Möglichkeit sollte vermieden werden, eine solche Klausel im Vertrag zuzulassen.

Steckst Du in einem solchen Vertrag und möchtest deshalb kündigen, prüfe bitte erst, ob ein Versicherungswechsel möglich ist oder ob der bestehende Vertrag abgeändert werden kann.

- Teurer Anbieter: Dein Anbieter ist im Vergleich zu teuer? Versuche nachzuverhandeln oder den Versicherer zu wechseln, bevor Du zum Mittel der Kündigung greifst.

- Falscher Tarif: Du hast einen für Dich unpassenden Tarif abgeschlossen? Auch hier lohnt sich eine Nachverhandlung oder ein Versicherungswechsel. Falls Du Dich noch in der Widerrufsfrist befindest, solltest Du von Deinem Recht auf Widerruf Gebrauch machen.

Kündigungsfristen

Wie jede andere Versicherung auch kannst Du Deine Berufsunfähigkeitsversicherung kündigen. Dies muss schriftlich und unter Wahrung der vorgesehenen Fristen geschehen. Bitte beachte aber, dass Du dann in der Regel Deine eingezahlten Beiträge verlierst und dass ein erneuter Versicherungsabschluss in der Zukunft wahrscheinlich mit höheren Beiträgen einhergehen wird, da Dein individuelles Berufsunfähigkeitsrisiko mit dem Alter steigt.

Eine Kündigung sollte stets schriftlich per Einschreiben mit Rückschein vorgenommen werden.

Ordentliche Kündigung

Die ordentliche Kündigung Deines Versicherungsvertrages ist mit einer Frist von einem Monat zum Ablauf Deines individuellen Versicherungsjahres möglich. Wenn Du beispielsweise zum 01.04. eines Jahres eingestiegen bist, endet Dein persönliches Versicherungsjahr immer zum 31.3. eines Jahres. Je nach vertraglicher Regelung kommt auch eine ordentliche Kündigung mit einer einmonatigen Frist zum nächsten Zahlungstermin infrage.

Außerordentliche Kündigung

Eine außerordentliche Kündigung ist nur möglich, wenn der Versicherer einseitig die Vertragsbedingungen ändert. Insbesondere ist dies bei einer Erhöhung der Beiträge beziehungsweise der Prämie durch den Versicherer möglich. In einigen Fällen kann eine Anhebung der Prämie jedoch auch vertragsgemäß sein, zum Beispiel wenn ein dynamisches Schema mit steigenden Prämien und steigenden Rentenansprüchen vereinbart wurde.

Kann ich meine Beiträge zurückerhalten?

Eine Auszahlung der geleisteten Beiträge ist grundsätzlich nicht vorgesehen. Die Berufsunfähigkeitsversicherung ist wie eine Haftpflichtversicherung eine reine Risikoversicherung. Deine Beiträge beziehungsweise Prämien dienen der Absicherung Deiner Gesundheitsrisiken und daher sparst Du kein Kapital an, welches im Fall der Kündigung zurückgezahlt werden könnte.

Einen sogenannten Rückkaufswert haben nur Vorsorgeversicherungen, bei denen Kapital, aus dem dann die Versicherungsleistungen erbracht werden, angespart wird. Beispiele für diesen Typ Versicherung sind etwa eine private Rentenversicherung, eine Riester-Rente oder auch eine Kapitallebensversicherung. Diese haben einen Rückkaufswert, der im Falle einer vorzeitigen Kündigung ausgezahlt wird.

Bei einer Risikolebensversicherung ist dies ebenso wie bei der Haftpflicht- oder Krankenversicherung und auch bei der Berufsunfähigkeitsversicherung nicht der Fall. Allerdings kann die BU-Versicherung auch zusätzlich beziehungsweise in Kombination mit einer Vorsorgeversicherung abgeschlossen werden. Diesen Fall besprechen wir weiter unten ausführlicher.

Wann sollte man die BU-Versicherung nicht kündigen?

Grundsätzlich gehört die Berufsunfähigkeitsversicherung zu den wichtigsten Versicherungen neben der Kranken-, Arbeitslosen- und Rentenversicherung. Eine Kündigung der Berufsunfähigkeitsversicherung sollte daher vermieden und alle Alternativen gründlich in Betracht gezogen werden.

Gegen eine Kündigung einer bestehenden Berufsunfähigkeitsversicherung spricht insbesondere die Gefahr, bei einem späteren erneuten Versicherungsabschluss deutlich schlechtere Konditionen zu erhalten. Nach einer Kündigung kannst Du nicht mehr zurück in Deinen alten Vertrag. Willst Du Dein Berufsunfähigkeitsrisiko wieder versichern, musst Du einen ganz neuen Vertrag abschließen.

Dazu gehört auch die erneute Überprüfung Deines Gesundheitszustandes. Werden dort neue Risiken, die im ursprünglichen Vertrag noch nicht bekannt beziehungsweise ersichtlich waren, entdeckt, steigt Deine Prämie für die gleiche Leistung erheblich an. Das Voranschreiten des Alters allein kann ebenfalls zu einer Erhöhung der Beiträge führen.

Speziell wenn Du während Deiner Versicherungszeit chronisch erkrankt bist oder eine Krankheit hattest, die Dein Berufsunfähigkeitsrisiko erhöht, wie etwa einen Bandscheibenvorfall, wird eine neue Berufsunfähigkeitsversicherung für Dich deutlich ungünstiger ausfallen als der laufende Vertrag. Im Extremfall können Versicherer es sogar ablehnen, Dich erneut zu versichern.

Alternativen zur Kündigung

Bitte beachte und durchdenke daher alle Alternativen, die es zur Kündigung Deines laufenden Vertrages gibt. Wir stellen im Folgenden drei Alternativen kurz vor.

Beiträge senken

Die Möglichkeit zur Beitragssenkung ist in der Regel vertraglich gegeben. Allerdings sinkt damit auch automatisch die Höhe Deiner Rente, sollte es in diesem Zeitraum zu einer Berufsunfähigkeit kommen. Daher solltest Du bei einer Absenkung Deiner Beiträge darauf achten, dass Du weiterhin ausreichend versichert bist und nicht unter das Grundsicherungsniveau fällst. Zu beachten sind außerdem die vertraglich bestimmten Mindestbeiträge, die nicht unterschritten werden können.

Berufsunfähigkeitsversicherung stunden oder beitragsfrei stellen

Bei einer Stundung Deiner Berufsunfähigkeitsversicherung verzichtest Du für einen gewissen Zeitraum vollständig darauf, Beiträge zu zahlen. Diese Möglichkeit ist in der Regel vertraglich gegeben, aber auf einen Zeitraum von 12 bis 24 Monaten beschränkt.

Die Stundung der Beiträge ist zinslos und wirkt sich nicht automatisch nachteilig auf Deinen Versicherungsschutz aus. Sie kann eine sehr gute Alternative zu einer Kündigung sein und sollte auch einer Beitragsfreistellung vorgezogen werden. Die Stundung bietet sich besonders für die Überbrückung eines finanziell schwierigen Zeitraums, der in absehbarer Weise wieder vorübergeht, an.

Wirst Du, während Du mit Beitragszahlungen im Rückstand bist, berufsunfähig, kann der Versicherer Deine Rente entsprechend kürzen. Dir steht allerdings jederzeit die Möglichkeit offen, die gestundeten Beiträge nachzuzahlen und somit zum vollumfänglichen Versicherungsschutz zurückzukehren. Zum Ende des Stundungszeitraums werden die gestundeten Beiträge fällig und eine Rückzahlung muss beginnen.

Eine Befreiung von der Beitragszahlung ist auch über einen längeren Zeitraum als die Stundung möglich. Allerdings musst Du in diesem Fall mit einer deutlich reduzierten Berufsunfähigkeitsrente rechnen. Sollten Deine eingezahlten Beiträge nicht ausreichen, um ein bestimmtes Rentenniveau zu überschreiten, kann es zu einem Erlöschen des Versicherungsvertrages kommen. Prüfe hierzu genau Deine Vertragsbedingungen und berate Dich am besten auch mit Deinem Versicherer.

Bei der Beitragsbefreiung kann der Versicherer außerdem darauf bestehen, eine erneute Gesundheitsprüfung durchzuführen, sobald Du die Beitragszahlung wieder aufnimmst. Achte am besten bereits beim Abschluss Deiner Berufsunfähigkeitsversicherung darauf, dass diese Regelung bei Deinem Versicherer vertraglich nicht vorgesehen ist.

Nimmst Du die Beitragszahlung wieder auf, ist Dein Rentenanspruch durch die fehlenden Beiträge entweder gesenkt worden oder Dein Versicherer wird höhere Beiträge verlangen, um das ursprüngliche Rentenniveau wieder zu erreichen.

Anbieterwechsel

Möchtest Du Deinen Versicherungsschutz nicht verlieren und auch keine geringere Rentenleistung riskieren, gibt es auch die Möglichkeit, den Versicherer zu wechseln. Dazu musst Du Deine laufende Berufsunfähigkeitsversicherung kündigen (siehe oben) und eine neue Versicherung abschließen. Achte dabei darauf, dass Du erst kündigst, wenn der neue Versicherungsvertrag wirksam geworden ist, damit Du nicht das Risiko eingehst, zwischenzeitlich oder dauerhaft unversichert zu sein.

Beim Abschluss einer neuen Police solltest Du darauf achten, dass die zugesicherte BU-Rente hoch genug ist, keine Klausel zur abstrakten Verweisung (siehe oben) im Vertrag enthalten ist und eine dynamische Anpassung Deiner Beiträge wie auch der Rente an die Inflation vorgesehen ist. Wenn Du auf der Suche nach einem neuen Versicherungsanbieter bist, interessiert Dich vielleicht auch unser Artikel zur Heilpraktiker-Versicherung.

Unter Umständen lohnt sich auch der Wechsel Deines Tarifs bei dem gleichen Versicherer, bei dem Du auch jetzt schon versichert bist.

Kündigung einer Berufsunfähigkeitszusatzversicherung

Eine Berufsunfähigkeitsversicherung kann auch in Kombination mit beziehungsweise zusätzlich zu anderen Versicherungen abgeschlossen werden. In der Regel gibt es dann eine Hauptversicherung und Zusatzversicherungen. Diese können separat von der Hauptversicherung gekündigt werden. Hast Du beispielsweise eine Riesterrente abgeschlossen und eine Berufsunfähigkeitszusatzversicherung mit dieser verknüpft, kannst Du diesen Zusatz kündigen, ohne dass dies Deine Rentenversicherung betrifft.

Außerdem kannst Du Dich bei einer Kombiversicherung auch einzeln von den Versicherungsbeiträgen befreien lassen. So kannst Du die finanzielle Belastung erheblich reduzieren und trotzdem den Versicherungsschutz für die besonders relevanten Policen erhalten.

Wenn Dein Kombipaket eine Kapitallebensversicherung oder eine Rentenversicherung, in denen Beiträge vorsorglich angespart werden, beinhaltet, kannst Du auch das gesamte Paket kündigen. In diesen Fällen erhältst Du den Rückkaufswert minus eventuelle Abzüge durch den Versicherer erstattet. Es bleibt jedoch zu beachten, dass eine Kündigung eigentlich immer nachteilhaft für den Versicherungsnehmer ist.

Wenn Du zu dem Schluss gekommen bist, dass eine Berufsunfähigkeitsversicherung nicht das Passende für Dich ist, fragst Du Dich vielleicht trotzdem: Was ist die richtige Versicherung, wenn ich nicht mehr arbeiten kann? Lies dazu unseren Beitrag, der sich mit dieser Frage beschäftigt.

| Die beste Berufsunfähigkeitsversicherung finden Unsere Experten beraten Sie gerne! |

Kontakt aufnehmen |